“Teen lõpuks oma rahaasjad korda”, “hakkan nüüd säästma” või “võtan julguse kokku, et esimesed investeeringud teha” on lubadused, mida me kõik endale ilmselt andnud oleme. Ehk edukamalt, ehk vähem edukamalt. Vahel ei tea, me kuidas siis päriselt alustada.

Paneme koostöös Bilance rahaäpiga toimunud webinaris “Raha kogumise ja investeerimise ABC” küsitud küsimuste põhjal kokku peamised nipid, kuidas siis kõige lihtsam oma rahaasjade üle kontroll saavutada on.

PS: Vaata kindlasti juurde ka webinari salvestust, kus Bilance kaasasutaja Mihkel Vetemaa ja Grünfini kaasasutaja Triin Hertmann teemast palju lähemalt räägivad ja häid näiteid toovad.

Triin Hertmann ja Mihkel Vetemaa arutlemas kogumise ja investeerimise teemadel. Pildi autor: Mikko Leo Selg

Kuidas siis ikkagi raha kogumise ja investeerimisega alustada?

Raha kogumise ja kasvatamine juhtub samm-sammult, siin on mõned mõtted Triinu ja Mihkli kogemusest.

#1 Leia oma MIKS - nii kogumiseks kui raha kasvatamiseks.

Sul on palju lihtsam oma elus muutust luua, kui tead enda jaoks põhjust, miks see muutus Sinu jaoks oluline on. Küsi endalt näiteks. Miks ma soovin oma rahaasjad korda saada? Miks on minujaoks oluline, et mul raha oleks? Miks ma tahan, et minu raha läbi investeeringute kasvaks?

Mõned vastused, näiteks. Selleks, et

- … rikkaks saada?

- … omale kunagi äge kodu osta?

- … Sul oleks võimalik sõpradega väljas käies hinda vaatamata oma lemmiktoitu tellida?

- … turvatunnet tekitada.

Mis iganes on Sinu miks, on see õige just Sinu jaoks - valesid vastuseid siin ei ole. Küll aga aitab enda jaoks õige vastuse sõnastamine Sind ilmselt kiiremini tegutsema.

PS: webinaris kuuled ka Mihkli “miksi” ning tema alustamise lugu.

#2 Saa oma rahaasjadesse kord.

Selle punkti märksõna on ausus. Rahast rääkides tuleb olla aus, vähemalt iseendaga. Ja lihtne valem ütleb, et kogumine algab, kui Sinu tulud ületavad kulusid.

Kulud - kuidas kulusid vähendada?

Vaata üle oma kulukohad ja mõtle läbi, kas ja kust on võimalik kulusid vähendada: mõni subscription lõpetada, toidukuludesse planeerimisega kord luua või järgmine kord kinos olles suure popcorni asemel väike valida?

Ka raamatuid saab näiteks raamatukogust laenutada ning riideid soodsamalt taaskasutusest osta. Internet ja erinevad sotsiaalmeedi grupid on siinkohal nippe täis, kuid natukene distsipliini tuleb kindlasti abiks.

Tulud - kuidas tulusid suurendada?

Mis lahendused on Sul oma tulusid suurendada? Mõned freelancing projektid tavatöö kõrvalt, vabal õhtul toitu koju kullerdada või näiteks seisvate asjade/riiete müümine? Vahel on just lisatulu hea võimalus, et tänast olukorda parandada. Ka lisatulude ja - tööde kohta on häid võimalusi erinevates gruppides, podcastides või näiteks tööampsudena erinevatel platvormidel, näiteks GoWorkabit.

Oluline on mõista, et seni, kuni kulud ületavad tulusid, siis Sinu rahaasjad korras ei ole. Sinu MIKS peaks andma motivatsiooni saada tulud suuremaks kui kulud.

Rahaasjades korra loomiseks saad näiteks kasutada Bilance või Myfinancier äppe.

#3 Aeg kasvatab Sinu raha ja investeeringuid.

Investeerimine tähendab, et Sinu olemasolev raha või vara teeb Sinu eest tööd ja teenib Sulle tulu.

Ehk investeerimise mõiste on palju laiem, kui aktsiate valik ja riskantsed krüptolahendused - investeerimine saab olla ka lihtne, mõistliku riskitasemega ja automaatne. Vahel võivad aga ka lihtsad asjad tunduda keerulised, aga tegelikult saab investeerimisega alustada igaüks. See pole raskem kui Netflixi või Spotify konto loomine.

Kuidas alustada investeerimisega?

Enne investeeringuid - kogu omale meelerahufond.

Pesumasin läheb katki, vahetad üürikodu ja pead maksma tagatisraha, oled pikemalt haiguslehel - meelerahufond on Sinu rahaline puhver just selliste ootamatute suuremate kulutusteks.

Kui Sul on juba oma 3 kuu kulude suurune rahasumma kogutud, siis tubli!

Meelerahufond peaks olema Sinu hõlpsalt kättesaadav rahavaru ootamatuseks. Meelerahufondi on mõistlik koguda eraldi pangakontole, mis pole seotud pangakaardiga. Meelerahufondist võid osa kasvatada ka tähtajalisel hoiusel - ka väike rahalisa on inspireeriv.

Oluline: Hoiuse valikul tasub kindlasti jälgida saadavat intressi ja hoiuse tingimusi. Samuti on mõistlik vältida tundmatuid ja ebausaldusväärseid asutusi, kelle suhtes puudub kindlus, et nad tegutsevad kooskõlas seadustega ja on maksejõulised ka tähtaja saabumisel. Eestis pakuvad hoiuseid enamik suuremaid panku, kelle suhtes kehtivad ranged regulatsioonid klientide varade kaitseks.

Kuidas lihtsalt investeerimisega alustada?

Investeerimiseks on mitmeid erinevaid võimalusi,varaklassidest saab välja tuua näiteks:

- Väärtpaberid, näiteks aktsiad ja võlakirjad

- Kinnisvara, näiteks üürikorter, põllumaa, mets

- Väärismetalid, nagu näiteks kuld, hõbe, toormed

- Alternatiivsed investeeringud, näiteks kunst, veinid, vanad autod

Hea teada: Varaklassidest rääkisid Liisi Kirch ja Triin Hertmann "Varaklasside ABC" webinaris. Vaata kindlasti ka webinari salvestust.

Lisaks on eriti alustajale head ja pigem madala riskiga lahendused veel investeerimisfondid ja ETFid (börsil kaubeldav fond), mis on sisuliselt erinevate varade kogumid. Näiteks võib fond investeerida aktsiatesse, võlakirjadesse, aga ka toormetesse või kinnisvarasse.

Seega on ETF fond hea lahendus, kui soovid oma investeeringud kohe hajutada. Mitmed teenusepakkujad võimaldavad fonde osta ka väikeste osakeste kaupa, st Sa ei pea ostma tervet fondiosakut korraga, vaid saad inevsteerida ka väikeste summadega ja osta vaid murdosa fondiosakust.

Vastasime peamised ETF kohta tulnud küsimused ka blogiartiklis ETFid, indeksfondid ja indeksid.

Mõned küsimused, millele võiksid mõelda omale sobilike investeeringute varaklassi valides:

- Millised on investeeringuga kaasnevad riskid?

Iga investeeringuga kaasnevad riskid ning erinevatel varaklasside riskid on erineva tasemega. Tihtipeale kuuleme ka väljendit “Investeeri vaid seda raha, mida oled nõus kaotama”.See mõte võiks kehtida väga suure riskiga investeeringute puhul, näiteks ühisrahastusplatvormid, startupid või Bitcoin. Mõningatel investeeringute korral on kogu raha kaotamine pigem vähetõenäolisem.

- Milline on investeerimisega kaasnev ajakulu?

Kui palju soovid aktiivselt investeeringutesse aega panustada või on Sinu jaoks olulisem investeeringute automaatsus? Üürikinnisvaraga kaasneb näiteks kinnisvara korrashoiule kuluv aeg, üksikaktsiate puhul võib olla väga ajamahukas fundamentaalanalüüsi teostamine?

- Mida minu investeering toetab?

Investeerimine ei ole vaid risk ja tootlus - igal investeeringul on ka mõju. Siinkohal tasub mõelda, kas investeering (näiteks ettevõte, mille aktsiaid sa omad) on kooskõlas Sinu isiklike väärtushinnangutega.

Grünfinis ei pea Sa ise muretsema, millised need “kõige paremad” investeerimisvalikud on. Leiame Sinu väärtustest lähtuvalt Sinu jaoks parimad indeksfondid nii tootluse, kulude kui ka mõju mõttes maailmale. Näiteks saad valida ka tuntud S&P 500 indeksi Rohelise versiooni. Platvormi valides veendu nende litsentsi olemasolus. Näiteks tutvu Grünfini litsentsi ja turvalisusega.

**Hea teada: **Investorkogukond OKR jutud avaldas ka artikli “Kuidas kaitsta oma portfelli ja varasid segastel aegadel”, nad tõid välja ka Grünfini kommentaarid.

#4 Boonusnipp. Investeeri järjepidevalt.

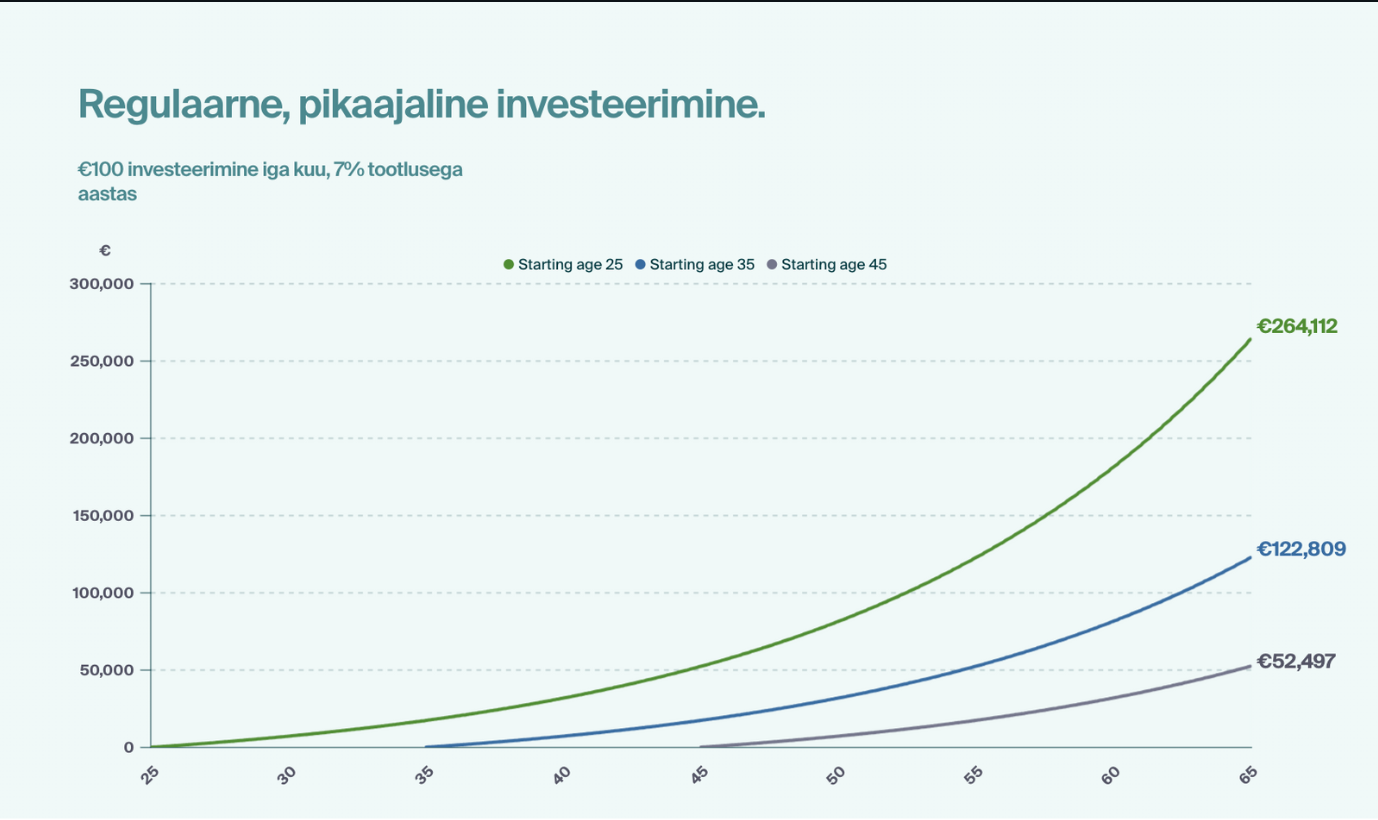

Aeg ja regulaarsus on investori kõige suuremad sõbrad. Regulaarselt indeksfonde ostes hajutad riske ja saad osa liitintressi võlust.

Investeerides kindla rahasumma (nt 20 €, 50 €, 100 € jne) pidevalt ja regulaarselt (näiteks igakuiselt) annab võimaluse turukõikumisi tasandada, riske hajutada ning tõusudest osa saada. Muuhulgas ei tundu siis ka turgude langused nii piinavad, sest annavad võimaluse tegelikult odavamalt osta. Pikaajalisus lisab liitintressi võlud. Kui saad ootamatult suurema rahasumma (nt tulumaksutagastus), võid endaga kokku leppida, et osa sellest investeerid samuti kiirendamaks oma sihini jõudmist!

PS: on uuritud, et naised on tihti paremad investorid kui mehed, kuna investeerivad regulaarselt ja ei ürita pidevalt turgu ajatada.

NIPP: tee investeeringud automaatseks igakuiseks püsikorralduseks - nii kasvab Sinu raha nii, et sisuliselt ei märkagi

Kiirteed rikkuseni ei ole!

Pigem ole aga kiirelt rikastumisest kuuldes veidi skeptilisem. Parim järgnev valik rikkaks saada on aga lihtsalt peale hakata, teekonnal õppida ja ühel hetkel kohale jõuda. Selleks aitavadki punktid 1-3.

These could also be interesting to you

Grünfini ülevaade II kvartalile 2024

Grünfini kvartaliaruanne (2024, Q2): mõjuinvesteeringud ja Grünfini portfellid

Kingiidee lõpetajale: 3 võimalust, kuidas kinkida rahatarkust

Otsid lõpetajale kingitust? Rahatarkused ja investeeringud on pikemaajalise mõjuga kingitus, mis sobib hästi igases vanuses lõpetajale. Toome välja 3 ideed, kuidas lõpetajale lihtsalt rahatarkuse ja investeeringutega rõõmu valmistada.

5 põhjust luua töötajale Kogumisplaaniga investeerimisportfell - ja miks see on parem kui palgatõus?

Kas Sina arutled töökaaslastega rahateemadel? Kas tunned end mugavalt, kui jutuks tuleb kes kui palju puhkusereisi eest maksis või palgatõusu küsis?